A história da análise técnica é pouco conhecida, já que a maioria das pessoas está mais preocupada com sua aplicação prática, buscando lucrar com a oscilação de preços. Eu já fiz mais de 300 vídeos de análise técnica, então chegou a hora de contar sua história de uma forma que nunca foi contada antes.

Imagina você conseguir ganhar dinheiro no mercado financeiro sem precisar ler um único relatório, sem precisar levar em consideração métricas como Ebitda ou preço sobre valor patrimonial. Simplesmente olhar para um gráfico e conseguir extrair dinheiro da sua casa, sem ter chefe, podendo morar em qualquer lugar do mundo que tenha conexão com internet. É esse conceito que atrai tantas pessoas para a análise técnica. Mas onde começou toda essa história?

A Psicologia dos Negócios de la Vega

Amsterdã, 1688, o comerciante e autor espanhol Joseph de la Vega publicou um livro onde descrevia estratégias de negociação, emoções dos investidores e as primeiras técnicas de previsão de preços, além de identificar vieses importantes do mercado financeiro, como o comportamento de manada, o excesso de confiança e a aversão à perda.

Foi uma das primeiras tentativas de se compreender a psicologia de compradores e vendedores, bem como um dos primeiros relatos de especulação com ativos financeiros.

A Invenção de Munehisa

Avançamos um século no tempo e chegamos ao Japão da era Edo, onde vivia Munehisa Homma, um comerciante de arroz a quem é atribuída a criação do gráfico de velas, ou gráfico de Candlestick. Em 1710, surgem os contratos futuros de arroz, e o gráfico de Candlestick era utilizado para registrar os preços de abertura, fechamento, máxima e mínima.

Munehisa Homma fez tanto sucesso que virou conselheiro de finanças do imperador e depois condecorado Samurai, e publicou livros abordando os candlesticks e a psicologia de mercado, como “A Fonte do Ouro”, de 1755.

A Ascensão do Candlestick

Ao longo do tempo, o conceito do candlestick foi aperfeiçoado e de 30 anos pra cá se tornou o tipo de gráfico mais popular da análise técnica, tomando o lugar do gráfico de barras já que a leitura dos candles permite identificar rapidamente padrões e movimentos de preço.

O Candlestick só ganhou popularidade fora do Japão nas últimas décadas, principalmente com a obra do Steve Nison de 1991, o livro “Técnicas de Análise do Candlestick Japonês”.

Antes dele, o tipo de gráfico mais usado era o de barras, ou o de ponto e figura, mas foi o gráfico de candlestick que ofereceu uma representação visual mais intuitiva, e logo ganhou popularidade entre traders de diversos ativos.

Charles Dow e o Surgimento

Vamos agora avançar mais um século, pros anos 1890, na era de ouro de Wall Street, quando finalmente surge a análise técnica da forma como a conhecemos, e ela não partiu de economistas, mas sim de jornalistas de finanças de Nova York.

Charles Henry Dow é a figura mais icônica no surgimento da análise técnica. Apesar dele não ter usado especificamente esse termo e nem ter recomendado explicitamente que seus princípios fossem usados para negociar ativos, seus mais de 250 editoriais se tornaram a base para o desenvolvimento dessa disciplina.

Dow foi co-fundador do The Wall Street Journal, e em 1896 criou o primeiro índice de ações do mundo, o Dow Jones Industrial. Para reunir os dados que compõem o índice, ele registrava os pontos mais altos e baixos das médias diária, semanal e mensal, e relacionava esses padrões com os fluxos do mercado.

Ele então publicava artigos identificando padrões recorrentes e descrevendo movimentos de preço. Algumas formulações de Charles Dow formam os pilares da análise técnica moderna, como, por exemplo:

O preço já embute qualquer informação relevante do mercado; ou o preço desconta tudo, exceto os chamados atos de Deus como uma tsunami ou um furacão.

Os mercados se movem em tendências

Um negociador deve ser capaz de identificar a tendência do mercado apenas observando o preço.

Devemos presumir que a tendência atual vai continuar até que haja um sinal claro de reversão;

O volume financeiro deve confirmar a tendência.

William Hamilton: a Aplicação Prática

Com a morte prematura de Dow aos 51 anos, em 1902, seus colegas do Wall Street Journal foram responsáveis por levar adiante seus estudos, em especial William Hamilton, que sucedeu Charles Dow como editor do Wall Street Journal por mais de 20 anos, de 1908 até ‘29.

Hamilton aprimorou e difundiu a teoria de Dow, e seu trabalho proporcionou uma aplicação mais prática da análise técnica para identificar altas e baixas do mercado, tendo inclusive alertado para a crise de 1929 naquele mesmo ano.

Robert Rhea e os Primeiros Indicadores

Um outro relevante analista técnico, e que foi pioneiro em aplicar os princípios de Dow na prática, foi o Robert Rhea, que em 1932 publicou “A Teoria de Dow”, onde desenvolveu formas práticas de identificar ‘linhas de confirmação’ ou ‘pontos de reversão’ da tendência, usando o volume negociado para confirmação.

Após prever o fundo do mercado em 1932 e um topo em 37, o boletim de investimentos do Rhea, o “Dow Theory Comments”, ganhou milhares de novos assinantes que fizeram fortunas seguindo suas calls, o que lhe rendeu respeito e admiração dos traders da época.

Os princípios de Charles Dow forneceram os fundamentos da análise técnica que usamos até hoje. William Hamilton desenvolveu essa base e Robert Rhea criou indicadores práticos para aplicar esses princípios a decisões de compra e venda.

Richard Wyckoff: Enriquecer com Volume

O quarto pioneiro que temos que lembrar é o Richard Wyckoff, que começou como corretor na Bolsa em Nova York no início do século, fundou e editou a ‘Magazine of Wall Street’ e fez tanta fortuna com o trade que comprou a mansão vizinha à do presidente da General Motors, um dos maiores magnatas da época.

Depois de enriquecer, Wyckoff passou a se dedicar a ensinar análise técnica e publicar suas conversas com os maiores traders da época, como Jesse Livermore e J. P. Morgan.

O Método Wyckoff enfatiza a leitura do volume para identificar a atividade dos principais players e reversões no mercado, e defendia o stop-loss e o controle de risco como obrigatórios em qualquer operação. O volume precede o preço, numa relação de causa e efeito, e pode ser lido através de indicadores como Volume at Price, OBV ou o próprio Volume Financeiro.

Ralph Nelson Elliott: Ondas e Fractais

Nessa época também estava em ação o contador Ralph Nelson Elliott. Após muitos anos pesquisando o mercado de ações, ele criou a Teoria das Ondas de Elliott, em que descreve os preços dos ativos seguindo padrões recorrentes, como ondas, que refletiam a psicologia coletiva dos investidores, e por conta da natureza fractal do mercado os princípios podem ser aplicados em todos os horizontes de investimento.

Em 1946, Elliott publicou sua última obra, “Lei da Natureza – O Segredo do Universo”, em que define que o mercado de ações segue leis da natureza e pode ser estimado a partir dos números de Fibonacci.

Com isso, chegamos à metade do século XX. A essa altura, os 5 pais fundadores da análise técnica já haviam nos deixado, mas seu legado seguiria crescendo.

Gould e Magee: Os Primeiros Traders

Não posso deixar de mencionar dois grandes nomes da análise técnica. Um deles é o Edson Gould, que em 1930 já vendia a assinatura de sua newsletter a U$500, e é até hoje um dos mais longevos traders, tendo operado com sucesso até o final dos anos 80.

Outro grande nome que ainda seguia em atividade era o John Magee, co-autor do clássico de 1948, “Análise Técnica das Tendências de Ações”, e foi um dos primeiros a negociar exclusivamente com base no preço das ações. Ele era tão disciplinado que se recusava até a ler jornal para não corromper sua análise gráfica.

Anos 1950: De Wall Street Para o Mundo

Nos anos ‘50, a análise técnica saiu da sua redoma natal, nas corretoras de valores e jornais de finanças de Wall Street, e chegou aos bancos, ao mundo acadêmico e ao pequeno investidor pessoa física. O uso de gráficos de preço e indicadores técnicos se difundiu entre traders e pesquisadores, legitimando todo esse instrumental formulado nas décadas anteriores.

A disciplina evoluiu de um campo baseado na mera observação visual de gráficos para um campo mais estruturado, incorporando princípios da matemática, psicologia coletiva e estatística. Nessa época foi desenvolvido o oscilador estocástico, o primeiro dos grandes indicadores que iriam se popularizar com o passar do tempo, que compara o preço de fechamento atual com a faixa de preço ao longo de um período, e ajuda a identificar divergências e condições de sobrecompra e sobrevenda.

Esse oscilador foi criado pela turma do George Lane, um acadêmico e trader de futuros em Chicago, que representa bem esse período em que a análise técnica começou a transbordar para novos meios, e começaram a surgir novas técnicas e indicadores.

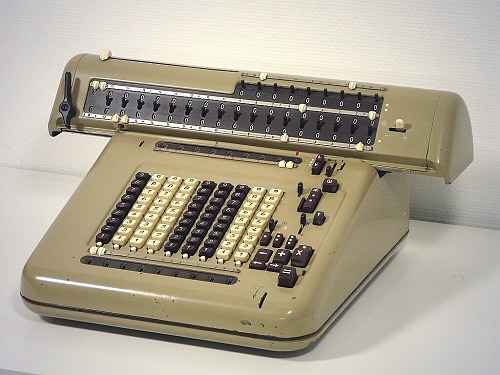

A Revolução Tecnológica dos anos 1960

Nos anos 60 já era perceptível o impacto que a tecnologia teria na análise técnica. No início do século XX, os dados de preço e volume eram registrados à mão em gráficos de papel. Depois, vieram as calculadoras eletromecânicas que permitiram calcular osciladores e índices com mais rapidez, e nos anos 60 novas máquinas permitiram plotar os preços em gráficos, em larga escala.

Nessa época também apareceram os primeiros computadores, que vieram a revolucionar a análise técnica, por poder processar grandes volumes de dados em tempo real. O uso da tecnologia abriu caminho para que grandes ferramentas fossem incluídas no arsenal do trader nas décadas seguintes, como por exemplo:

as médias móveis, que suavizam os ruídos do mercado para melhor identificar tendências, e se popularizou nessa época;

o OBV, On Balance Volume, criado por Joseph Granville na década de 1960 para avaliar a relação entre preço e volume e sua influência na tendência do mercado;

o RSI, Relative Strength Index, ou IFR índice de força relativa, que o Welles Wilder Jr. desenvolveu em ‘78, que mede a velocidade e a força das mudanças de preço, para identificar divergências e condições de sobrevenda e sobrecompra.

o MACD, Moving Average Convergence Divergence, foi criado por Gerard Appel em 1979, que combina médias móveis de curto e longo prazo para identificar a força de uma tendência e gerar sinais de compra e venda;

as Bandas de Bollinger, formuladas por John Bollinger nos anos 80, que consiste em uma média móvel central com duas bandas de volatilidade, um indicador que ganhou muita popularidade com o passar do tempo.

Os maiores Traders dos Anos 1970

A década de 1970 foi um ambiente muito desafiador no mercado financeiro, com a alta da inflação e os choques do petróleo aumentando a volatilidade nos mercados globais, o que aumentou o interesse por métodos de previsão de preços. São dessa época conceitos como a análise de ciclos e de padrões de preço, que buscavam as recorrências e regularidades nos movimentos do mercado.

O uso da tecnologia também permitiu uma análise mais eficiente e precisa de mercados específicos, como o de futuros e o de opções, e traders como Paul Tudor Jones e Stanley Druckenmiller conseguiram desempenhos fabulosos com estratégias de análise técnica nesse período.

Eu tenho um vídeo de 45 minutos de duração onde exploro a filosofia de negociação dos maiores traders de todos os tempos, como Paul Tudor, Druckenmiller, Jeff Yass, Larry Hite.

A Era Reagan-Thatcher

Os anos 80 foram a era de Reagan e Thatcher onde o capitalismo consegue um breve respiro para conseguir sobreviver, já que sem ele todos seríamos servos do Estado, vivendo igualmente na miséria enquanto os governantes comem lagosta e Häagen-Dazs.

Uma referência dessa época que não podia faltar nessa história, é o Martin Pring, quem mais me impactou, sendo responsável pela base que me fez fazer tantos vídeos e artigos sobre análise técnica. Em 1980 ele publicou a obra “Análise Técnica Explicada”, considerada a Bíblia da análise técnica, abrangendo desde os princípios básicos até estratégias avançadas, e continua sendo uma das mais importantes fontes de conhecimento em análise técnica.

Eu quero citar mais um autor aqui, antes da gente chegar nos anos 90, que é o John Murphy, que também teve um grande papel na popularização da análise técnica. Sua obra mais conhecida, “Análise Técnica dos Mercados Financeiros”, é uma grande referência pela sua abordagem clara e didática, explicando conceitos complexos de maneira acessível.

A Difusão do Saber nos anos 1990

Eis que chegamos aos anos 90, era do Tamagochi e Game Boy, mas no que diz respeito à análise técnica, é o momento em que a popularização de plataformas de negociação conectadas à internet vão ganhando cada vez mais popularidade entre pequenos investidores.

Algumas obras dessa época já dão uma ideia de como a análise técnica estava agora voltada para os operadores menores, como por exemplo:

Trading for a Living, do Alexander Elder, ainda em 1993;

Street Smarts, livro da Linda Raschke de 1996; e

Trading in the Zone, do Mark Douglas, do ano 2000.

Os anos 90 são a época em que você ia na banca de jornal comprar revista de cifra, jogo de computador, apostila de concurso, e um símbolo mundial dessa era na análise técnica é o Trader Oliver Vélez, que popularizou esse conhecimento por meio de apostilas, seminários e treinamentos.

Marcio Noronha: a Análise Técnica chega ao Brasil

No Brasil dos anos 1990, a maior referência, a pessoa que mais contribui com a disseminação da análise técnica entre brasileiros, foi o Marcio Noronha, apelidado de O pai da análise técnica no Brasil. Eu tive a honra de gravar uma entrevista com o Marcio no canal.

O Márcio Noronha atuava no mercado desde os anos 60, mas nos anos 80 acabou caindo numa vida mais rural, plantando alface numa fazendo Teresópolis. Quando precisou de dinheiro para pagar um tratamento dentário de sua mulher, percebeu que a venda de alface não daria conta financeiramente. Márcio era amigo do maior especulador do Rio de Janeiro daquela época, Alfredo Grumser, que operava Vale do Rio Doce. “Era ele no Rio e Naji Nahas em São Paulo”.

Resumindo a história, Márcio voltou com tudo pro mercado fazendo uma operação a termo em Vale do Rio Doce que lhe rendeu 19 mil dólares de lucro em 3 semanas. Coisa de um mês depois Márcio devolveu todo o lucro. Mas ao menos estava de volta ao mercado, e teve contato com um rapaz chamado Peter, que veio da Inglaterra, e conhecia de análise técnica. Vamos lembrar que isso é 1984, no Brasil ninguém levava a sério análise técnica nessa época. Márcio se dedicou aos estudos, e em 1994 resolveu escrever um livro básico de análise técnica.

Em 1998 fundou a editora Timing, e o nome veio de um livro de análise técnica que aquele inglês chamado Peter lhe apresentou. Márcio Noronha percebeu a enorme lacuna que havia no país nessa área, onde nem mesmo os grandes clássicos haviam sido traduzidos para o português, e tomou as rédeas da história, traduzindo os maiores livros da análise técnica para a língua portuguesa, permitindo que esse conhecimento se difundisse pelo Brasil.

Com o passar dos anos, já chegando nos anos 2000, Márcio ensinava o que sabia em cursos e apostilas, e foi assim, acumulando as maiores dúvidas dos alunos, que conseguiu escrever sua obra prima, o livro ‘É só isso’. Se não fosse o trabalho do Marcio Noronha você teria que ser fluente em inglês para conseguir aprender análise técnica. Então aproveito o momento para agradecer ao Márcio em nome de toda a comunidade de traders do Brasil.

Anos 2000: Era das Plataformas

Nos anos 2000 surgiram as plataformas de negociação que a gente usa até hoje, como por exemplo o Meta Trader, desenvolvida tendo em vista as necessidades do Trader, com muitas ferramentas e indicadores. As corretoras também escalaram o uso algoritmos em operações de compra e venda em frações de segundo, os HFTs, High Frequency Trading.

2010: A Comunidade Trader

Já de 2010 pra cá, o fato mais marcante é o surgimento da comunidade trader. Apesar de antes já haver os fóruns, agora toda a interação humana estava se deslocando para as redes sociais, como o Facebook e o Twitter nos anos 2000, e o Telegram e o Discord nos anos 2010. Tanto que essas empresas de tecnologia viraram as mais valiosas do mundo nessa época, ultrapassando as centenárias do petróleo e da indústria.

Nessa época, a gente ainda tem grandes mestres da análise técnica publicando livros, como:

o Alexander Elder e a Linda Raschke, da área de psicologia do trade;

o Thomas Bulkowsky e o Steve Nison, de padrões de candlestick;

o John Murphy e o Martin Pring, dois autores fundamentais da análise técnica.

Essa também é a época do maior autor de Price Action, o Al Brooks, com um método baseado na primazia do preço, e o maior representante desse método no Brasil, o Felippe Aranha, que também tem entrevista comigo.

2020: Conteúdo Livre e Taxa Zero

Hoje a análise técnica está mais acessível do que nunca, com muito material gratuito no YouTube. As plataformas de negociação evoluíram muito, as taxas de corretagem foram zeradas, e por isso esse é o melhor momento para quem quer entrar de cabeça no mundo da análise técnica.

Eu tenho aulas altamente didáticas dos principais tópicos da análise técnica aqui na Central e no canal do YouTube, confere lá:

>> Veja também:

4 Responses